Рынок белка животного происхождения: анализ, тенденции и прогнозы

Рынок белка животного происхождения: драйвером роста российского рынка животных белков* является увеличение спроса на говяжий коллаген. В 2015 году потребление животных белков в России в годовом выражении увеличилось на 1,6% (до 8,34 тыс. т.).

Говяжий белок

Основным драйвером роста служило повышение спроса на говяжий коллаген: за прошлый год потребление соединительнотканного белка из шкур крупного рогатого скота (КРС) увеличилось на 25,5% (752,6 т.). Рост потребления стал подспорьем для российских производителей, которые за прошлый год почти троекратно нарастили выпуск – с 1,35 тыс. до 3,47 тыс. т. При этом в 2015 году на рынке появились новые компании. В их числе – АО «ВЕРХНЕВОЛЖСКИЙ КОЖЕВЕННЫЙ ЗАВОД», ГК «БИОСТАР», ООО «МАКСИПРО», ООО «МАКВЭЛ», а также ООО «ТПП «БИОПРОФУД», начавшее работать в декабре 2015 года.

К основным производителям говяжьего белка в России можно отнести: АО «ВЕРХНЕВОЛЖСКИЙ КОЖЕВЕННЫЙ ЗАВОД» (Тверская область), ОАО «ЛУЖСКИЙ ЗАВОД «БЕЛКОЗИН» (Ленинградская область), ООО «ГРУППА КОМПАНИЙ ПТИ» (производственные мощности расположены в Московской области), ГК «БИОСТАР» (г. Санкт-Петербург), ООО «АРОМАДОН» (Ростовская область), ООО «МАКСИПРО» (Московская область) и ООО «МАКВЭЛ» (Ленинградская область).

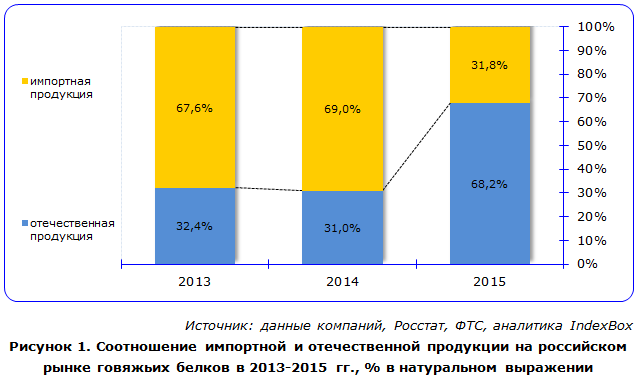

Наращивание выпуска говяжьего соединительнотканного белка внутри РФ привело к изменению структуры рынка. Если в 2014 году российские мясокомбинаты потребляли в основном импортный белок, то в 2015-м – преимущественно белок отечественного производства (Рисунок 1). Причиной этих изменений стало удорожание импорта из-за девальвации рубля, полагают аналитики IndexBox. Так, в 2015 году средняя таможенная стоимость одного килограмма говяжьего коллагена в 1,7 раза превышала показатель 2014 года – с 341,26 против 200,71 руб.

Свиной белок

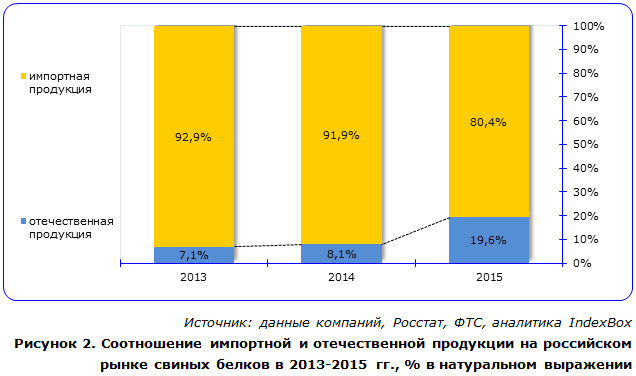

Менее оптимистичная картина сложилась на рынке свиного белка, который за 2015 год сократился на 11,9% до 4,64 тыс. т. На фоне 32-процентного роста среднегодовой таможенной стоимости импортного свиного коллагена (с 186,89 руб./кг 2014 году до 247,04 руб./кг в 2015-м) российские производители увеличили его выпуск более чем в два раза – с 432,5 т. до 935,6 т. Несмотря на это, доля импорта в потреблении свиного белка снизилась незначительно – с 91,9% в 2014 году до 80,4% в 2015-м. При этом многие мясоперерабатывающие предприятия были вынуждены заменить свиной коллаген соевым белком или свиным триммингом.

Связано это с тем, что вплоть до недавнего времени свиной коллаген в России практически не выпускался. В 2015 году к числу его крупных отечественных производителей можно было отнести лишь ООО «ДБК» (Московская область, действует с весны 2015 г.), ООО «ГРУППА КОМПАНИЙ ПТИ» (производственные мощности расположены в Московской области) и ООО «АРОМАДОН» (Ростовская область). Производство свиного белка менее рентабельно, констатируют представители ООО «МАКСИПРО». Тем не менее, и в этой отрасли открываются новые предприятия. Пример тому – Дмитровский белковый комбинат (ООО «ДБК») годовой мощностью 6 тыс. т, пущенный в строй весной 2015 года.

Прогнозы

По мнению экспертов IndexBox, ближайшие годы состояние рынка животных белков будет во многом зависеть от уровня потребления соевых белков, которые могут использоваться для замены говяжьего и свиного коллагена. В 2015 году мясоперерабатывающие предприятия увеличили потребление соевых белков на 1% до 59,1 тыс. т. Пока что в России производится далеко не вся соевая белковая продукция, востребованная мясоперерабатывающими комбинатами. Так, соевые изоляты (высокофункциональные вещества, содержащие не менее 90% чистого белка) полностью поставляются из-за рубежа. Российские предприятия производят соевую муку, а также текстураты на основе муки и соевого концентрата.

Крупнейшими производителями соевых белков для пищевой промышленности в России являются ЗАО «ПАРТНЕР-М» (Московская область), ООО «ФЛАЙТЕКС» (г. Санкт-Петербург), ООО «ИНГРЕДИЕНТЫ. РАЗВИТИЕ» (г. Санкт-Петербург) и ООО «ГРУППА КОМПАНИЙ ПТИ» (Московская область). Учитывая постепенное увеличение объемов выпуска соевых белков в РФ, а также растущий интерес российских компаний к началу производства собственного соевого изолята, белковые функциональные добавки на основе сои в среднесрочной перспективе способны оказать существенную конкуренцию говяжьему и свиному коллагену.

Рынок белка животного происхождения в среднесрочной перспективе: состояние рынка животных белков также будет определяться положением в мясоперерабатывающей промышленности. Несмотря на кризис, эта отрасль чувствует себя неплохо. В 2015 году производство мясных полуфабрикатов в годовом выражении выросло на 8,1% (с 2,67 млн до 2,89 млн т), а в первом полугодии 2016 года – на 6,8% (с 1,39 млн до 1,48 млн т). При этом темпы снижения выпуска колбасных изделий замедлились с 5,4% (минус 68,3 тыс. т.) в первом полугодии 2015-го до 3,3% (минус 38,8 тыс. т.) в первом полугодии 2016-го. Дополнительную поддержку рынку окажет рост доходов населения, средние темпы которого в 2017-2019 гг. составят около 1%.

* – Здесь и далее под термином «животные белки» понимаются говяжьи и свиные соединительнотканные белки. Прочие виды животных белков в России производятся в очень ограниченных объемах и практически не поставляются из-за рубежа. В 2015 году их доля в структуре импорта всех белков не превышала 7,1%.

Рынок белка животного происхождения

Источник: http://www.indexbox.ru/news/vopreki-krizisu-rynok-zhivotnyh-belkov-demonstriruet-rost/

www.indexbox.ru

Другие новости мясного рынка читайте в нашей рубрике Мясопереработка.

Обсудить статью про рынок белка можно на форуме или добавить комментарий. Для предотвращения спама, комментарии публикуются не сразу, а после проверки администратором.

Добавить комментарий

Для отправки комментария вам необходимо авторизоваться.